앞서 법인에 저가로 양도하는 경우를 살펴보았다. 이번에는 반대로 고가로 양도하는 경우를 살펴보자.

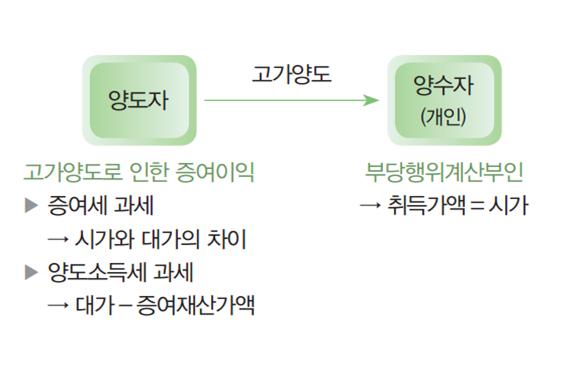

특수관계인에게 부동산 등을 고가로 양도하는 경우에 양도자는 시가보다 높은 가격으로 팔았으므로 그 차액에 해당하는 이익을 증여받은 것으로 보아 증여세가

과세된다.

또한 양도자는 실지거래가액을 양도가액으로 보아 양도소득세를 계산하여야 하는데, 이때는시가를 초과하는 금액에 대하여 증여세와 양도소득세가 이중으로

과세되는 문제가 발생한다.

따라서 고가양도로 인해 증여세가 과세된 경우에는 실제 양도가액에서 증여재산가액을 차감한 금액을 양도가액으로 하여 양도소득세를 계산한다. 반면 고가로

매입한 양수자의 경우에는 부당행위계산부인 규정이 적용되어 취득가액은 실지거래가액이 아닌 시가가 된다.

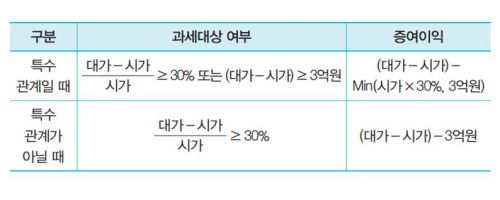

특수관계인이 아닌 자에게 고가로 양도하는 경우에도 특수관계인 간 거래와 동일하게 시가와 대가 차액에 대해 증여세가 과세된다.

그리고 양도가액에서 증여재산가액을 차감한 금액을 양도가액으로 하여 양도소득세가 계산된다. 다만, 증여세 과세대상 여부 판단 기준과 증여이익의 계산

방법만 다르게 규정하고 있다.

것이다. 다음은 고가양도 시의 증여세 과세대상 여부 판단 기준과 증여이익의 계산 방법이다.

저가양도의 경우와 다르지 않다.

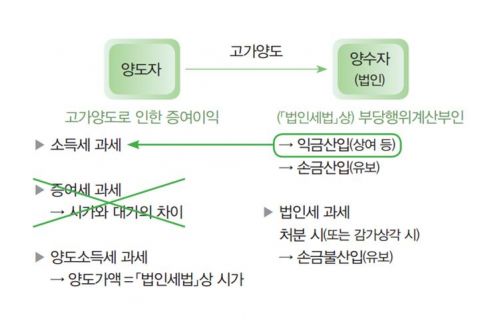

만약 법인에게 고가로 양도하는 경우는 어떻게 될까?

먼저 특수관계가 있는 법인에게 고가로 양도하는 경우 양수자인 법인 입장에서는 고가 매입에 해당하고 '법인세법'상 부당행위계산부인 규정이 적용되어

시가와 대가의 차액에 대해 익금산입과 동시에 상여 등으로 소득처분을 하게 된다.

따라서 상여 등으로 소득처분을 받은 개인은 소득세를 납부하게 된다.

증여세는 납부하지 않는다.

또한 법인과의 고가양도 거래 시 부당행위계산부인 규정에 해당될 때에는 「법인세법」상 시가를 양도가액으로 보도록 하고 있기 때문에 실지거래가액이

아닌 시가가 양도가액이 될 것이다.

특수관계가 없는 법인에게 고가로 양도하는 경우에는 법인 입장에서는 특수관계가 없는 자로부터의 고가 매입에 해당된다.

「법인세법 시행령」 제35조에서는 정상가액보다 높은가액으로 매입함으로써 그 차액 중 실질적으로 증여한 것으로 인정되는 금액을 기부금으로보아 손금불산입을

하게 정하고 있다.

고가양도자의 경우는 특수관계가 없는 개인에게 양도하는 경우와 같이 증여세 과세대상 여부를 판단하여 계산한 증여이익만큼 증여세가 과세되고, 양도가액은

실제 양도가액에서 증여재산가액을 차감한 금액이 된다.

다음에서는 시가가 140억 원인 부동산을 100억 원에 저가양도하는 경우와 시가 100억 원인 부동산을 140억 원에 고가양도하는 경우 부과되는

세금이 무엇이고, 과세대상은 얼마인지를 알아보겠다.

후술하겠지만 비상장주식은 직전 3개년간의 실적을 반영하여 상속세 및 증여세법」에 의해 평가되므로 자신이 생각했던 주식가액보다 높은 경우가 많이

발생하게 된다.

특수관계가 있는 경우, 예컨대 자녀에게 평가액보다 낮은 가액으로 양도하고 싶은 것은 인지상정이다.

그리고 특수관계가 없더라도 내가 투자하고 싶은 회사의 주식을 상속세 및 증여세법」에서 평가하는 가치보다 낮은 가액으로 인수하고 싶은 것도 당연할

것이다.

이처럼 납세자의 생각과 세법 규정과의 괴리 때문에 실제로 다툼이 자주 벌어지고 있다. 따라서 이러한 경우에는 전문가와 상담하여 절세 방안이 있는지

사전에 준비하는 것이 현명할 것이다.